Víte, jak jsme na tom s finanční gramotností?

Pokud se na problém zadíváme skrze růžové nebo duhové sluníčkářské brýle, můžeme vidět, že jsme na tom velmi dobře, protože nadpůměrně. Ale když se na výsledky letošního měření finanční gramotnosti Čechů a Češek zadívá finančník-realista, skonstatuje zřejmě: „Opět nic moc…“

Oba pohledy jsou ve své podstatě správné, protože hodnocení měření finanční gramotnosti vskutku závisí od úhlu pohledu a je to dost podobné hodnocení krasobruslení. Povinné prvky jsou sice odbrusleny, ale známky za umělecký dojem jsou vysoce subjektivní a odrážejí osobní pohled rohodkyně nebo rozhodčího. Takže můžeme soudit v podstatě jak jenom chceme – samozřejmě s přihlédnutím na letos naměřené výsledky.

Finanční gramotnost obyvatelek a obyvatelů zemí českých, moravských a slezských každoročně exaktně podle mezinárodních kriterií měří Česká bankovní asociace. No a letos nám finanční experti naměřili 56 bodů ze sta. K tomuto výsledku dospěli pomocí sady 11 dotazů položených koncem června a začátkem července reprezentativní vzorce 1 013 Čechů a Češek ve věku 18-79 let. Metodou sběru dat bylo online dotazování pomocí Ipsos panelu Populace.cz, vyplnění strukturovaného dotazníku zabralo dotazovaným 15 minut.

Je nutno podotknout, že otázky jsou každoročně stejné a odpovědi jsou tudíž exaktním podkladem na hodnocení finančního chování naší populace v běhu času. Mimochodem, výsledek je úplně stejný jako v minulém roce.

Jak můžeme letošní výsledek zhodnotit?

Inu všelijak – jak jsme již psali výše a z naší strany nebude lichotivé hodnocení. S 56 dosáhnutými body totiž nesaháme ani po kotníky zemím, ve kterých index finanční gramotnosti jejich obyvatel atakuje 70-80 bodů.

Tudíž tak, jako každoročně, celkově finanční gramotnost Čechů a Češek můžeme hodnotit známkou: nedostatečná, protože selháváme v základních oblastech finanční gramotnosti. Tento trend je patrný skrze všechny generace, mladší věkové skupiny mají problémy i s početními úkony. A problémy s chápáním základních principů souvisejících s fungováním financí mají nejčastěji lidé se základním vzděláním, bez ohledu na věk.

Otázkou, se kterou měli letos respondenti největší problém byla výhodnost úvěru. Správně na ni odpovědělo jenom 32 % respondentů, co je o 1 procento víc, než loni.

Na otázky týkající se zajištění vkladů u „peer-to-peer“ poskytovatelů, nebo na definici anuitní splátky správně odpověděla ani ne polovina dotazovaných. Pozitivním ukazovatelem toho, jak Češi a Češky vnímají domácí rozpočty je vysoké procento správných odpovědí na otázku týkající se schodkového rozpočtu domácnosti – až 80 %.

Tu ale musíme zdůraznit, že tento výsledek – sice pozitivní z pohledu finanční gramotnosti kopíruje negativní trend vyplývající z finanční krize: rodinnými rozpočty drtivé většiny domácností zalomcovala finanční krize. A je vážně vskutku jednoduché všimnout si, že příjmy donedávna vyrovnaných rozpočtů jsou nižší než výdavky a rozpočty jsou tudíž schodkové. Vidíme to Nebudeme pátrat po tom, jestli těch zbývajících 20 % lidí nemá problém vyjít od výplatě k výplatě, anebo měli schodkové domácí rozpočty již před finanční krizí.

Další analýza odpovědí strukturovaného dotazníku finanční gramotnosti mimo jiné ukázala i tyto fakty o naší finanční gramotnosti:

- až ¾ Čechů a Češek si myslí, že mají většinou dostatečující znalosti o financích

- většina dotazovaných si myslí, že nejvíce znalostí získává zkušenostmi

- nejvíc si Češi a Češky věří v hospodaření s rozpočtem domácnosti

- třetina populace ale má problém vyznat se v doporučeních poradců a odborníků ve finanční oblasti

- až 7 z deseti Čechů a Češek důvěřuje kalkulačkám na webech bank

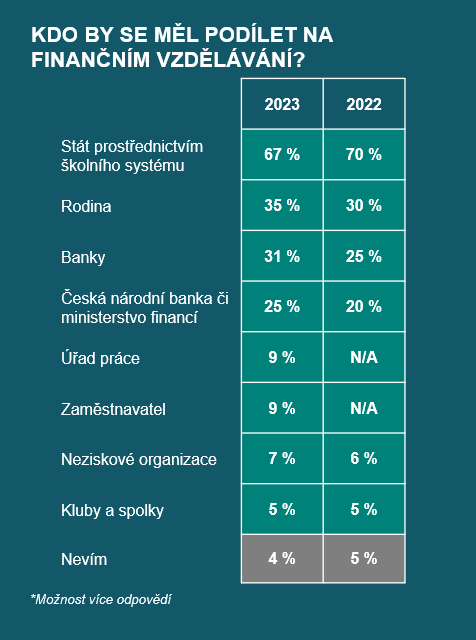

- za nedfostatečné vzdělání ve finanční oblasti může podle odpovědí respondentů škola i rodina

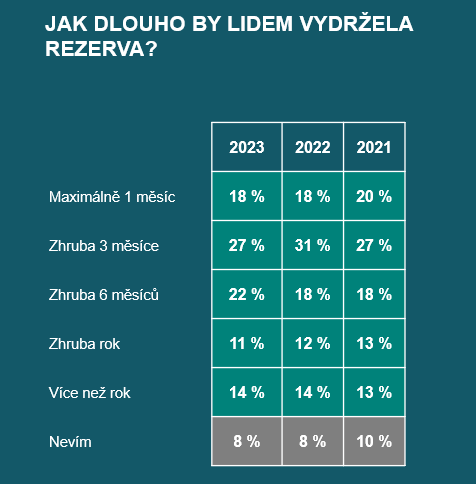

- 6 z 10 Čechů a Češek si odkládá peníze stranou, 43 % z nich šetří na stáří

- ti, kteří si šetří na stáří si ale nejčastěji odkládají do 2 500 Kč měsíčně

- taky pro případ nečekané události sdi většina odkládá do 2 500 Kč měsíčně

- až polovina respondentů snížila své výdaje k dosažení finančního cíle

- více než 2/3 Čechů a Češek již omezily nebo plánují omezení spotřeby energií

- navzdory všem důsledkům ekonomické krize odhadují repondenti zlepšení výhledu ekonomické situace

Co s tím můžeme dělat?

Cílem a řešením je dostatečné vzdělávání ve všech oblastech finanční gramotnosti. Pokud se inspirujeme, jak na to jdou v zemích, kde je finanční gramotnost řádově vyšší, recepty jsou jednoduché:

- země s vysokou úrovní finanční gramotnosti obvykle zahrnují finanční výchovu do školních osnov a nabízejí bezplatné nebo nízkonákladové kurzy pro veřejnost

- kromě toho tyto státy zvyšují povědomí o finanční gramotnosti prostřednictvím médií a různých a kampaní

- kupříkladu Dánsko, líder ve finanční gramotnosti v OECD zavedlo celostátní program finanční gramotnosti pro děti, adolescenty a teenagery, který se vyučuje od mateřské po střední školy

Finanční gramotnost se měří i jinak

V žádném případě nemáme důvod index finanční gramotnosti brát za stěžejní a jedinou normu, jak zle finanční gramotnost měřit a hodnotit. Považujme ho za vítanou a poměrně pevnou podpůrnou berličku edukace ale i informovanosti o tom, jak na tom jsem v téhle důležité oblasti našich každodenních životů.

Kupříkladu české školopovinné děti se od roku 2000 zůčastňují mezinárodního testování vědomostí PISA, které iniciovala OECD. V rámci něho je od roku 2012 zařazena do testování i finanční gramotnost.

OECD také stojí za Mezinárodní sítí pro finanční vzdělávání OECD/FINE, která má aktuálně členy ze 132 zemí, za Českou republiku jsou to Ministerstvo financí ČR a Česká národní banka. Tato mezinárodní iniciativa měří finanční gramotnost dospělých různých zemí v dvouletých cyklech, v roce 2020 jsme obstáli mezi 20-ti porovnávanými zeměmi takto:

- celkové skóre finanční gramotnosti: 62

- téměř polovina populace – 48% vykazuje celkově spíše nebo velmi vysoké finanční znalosti, zbylých 52% má znalosti spíše nebo velmi nízké

- horší znalosti mají lidé s nižším vzděláním a mladí lidé do 29 let

- téměř 2/3 populace – 69% se chovají ekonomicky zodpovědně

- nízkou ekonomickou zodpovědnost vykazuje až 31% lidí, nejčastěji mladí, studenti a lidé se základním vzděláním

Pro srovnání: opět nejvíc, až 71,1 ze sta získal Hong Kong, z Evropských zemí je na tom nejlépe Slovinsko se skóre 70, řebříček uzavírají Itálie a Rumunsko se skóre 53.

Podle standardu OECD obsahuje struktura finanční gramotnosti tři základní kognitivní úrovně – které se mimochodem všechny dají naučit ve škole:

- Základní principy nevyžadující velké matematické schopnosti.

- Správná aplikace základních principů v souvislostech.

- Schopnost aplikace principů v složitých souvislostech a konkrétních, odlišných životních situacích s ohledem na individuální nejenom finanční, ale i sociální život.

Experti ale upozorňují na to, že kromě kognitivních dovedností, získaných kvalitním vzděláváním a vedoucích k finančne gramotnému = zejména odpovědnému finančnímu chování a konání vstupují do hry i nekognitivní, externí vlivy a faktory.

Různý přístup k financím a finančním produktům generuje různé úrovně znalostí a zkušeností, aneb jinak: ten, kdo žije od výplaty k výplatě a od úvěru k půjčce nemá mnoho informací o pro něj reálně nedostupných finančních produktech. Nemá důvod je vyhledávat a využívat, protože v lepším případě se točí v uzavřeném kruhu výdavků převyšujících příjmy, v horším případě v dluhové spirále. A pokud svou finanční negramotnost přenáší i na své děti, vážně se nemáme proč divit, že jsme na tom tak, jak jsme.

Velmi různý přístup k vzdělání a informacím souvisejícím s finančí gramotností reprezentuje kupříkladu vyšší skóre finanční gramotnosti u lidí s vysokoškolským vzděláním, v porovnání s lidmi s nižším vzděláním a/aneb ze složitějšího sociálního prostředí.

Vysoce individuální je i osobní postoj a sebedúvěra při řešení finančních otázek, tady jde již v podstatě o psychologii, protože osobnostní typy a rysy se poměrně věrně zrcadlí i v tendencích při jednání s penězi. Ten kdo má sklony k nedměrnému riskování a impulzivnímu, nevyspytatelnému jednání nemá dúvod mít jiné sklony při nakládání s financemi. A naopak, lidé kupříkladu s analytických typem osobnosti nevymykajícím se standardu vypínají při finančních rozhodnutích emoce a přepínají se do racionálního modu.

Musíme brát v úvahu i Dunning-Krugerův efekt, známý ze všech pohostinských zařízení základních cenových skupin: čím míň o problému víme, tím se paradoxně cítíme větším expertem. Jde o to, že méně kvalifikovaní nebo ti, kteří mají nízké nebo žádné vzdělání, schopnosti a kompetence v konkrétní oblasti, své schopnosti a výkon výrazně nadhodnocují v porovnání s ostatními.

Českým národním reprezentantem je v téhle disciplině brouk Pytlík. Který všude byl, všechno viděl a všechno ví. Pokud si myslíte, že jste ve vyšším levelu, otestujte svou finanční gramotnost v testech České národní banky.

Ján Schneider

člen odborné poroty Zlatá minca

foto: Česká bankovní asociace, pexels